2021年是華人傳統紀年的「辛丑年」,又稱金牛年或是財庫年,按照命理老師的說法,今年是旺財庫的好年份。

要怎麼旺財庫呢?我不是命理老師,所以沒法教大家佈局。

不過,我以生物學的角度和大家分享一下如何「旺財庫」。

牛是一種反芻的動物,而反芻這個動作對於牛的養分吸收、生存、和成長有相當重要的功能。對於想要長期在資本市場上不斷獲利,反芻自己曾經犯過的錯誤、跌過的坑,在什麼樣的時空環境之下,讓我們做這樣的決定,犯下錯誤,甚至一再犯同樣的錯,從年輕韭菜一直當到老韭菜,甚至退休的韭菜。

錯誤的認知是人類發展的動力。

金牛年一開始,和大家分享在股市投資中常犯的投資錯誤。

希望藉由思想反芻和錯誤認知,避免重複犯下相同錯誤。

持續不斷做正確的事,讓時間成為你的朋友,從今年開始,讓你的財庫旺旺至少一甲子。

延伸閱讀:在股市中如何不斷盈利

內容目錄

錯誤1 : 周遭的人都一直賺錢,怕自己沒跟到,貿然跟風 (fear of missing out)

小時候在鄉下,庭院總有很多蒼蠅。阿嬤最喜歡用粘滿蒼蠅的黏板,捕捉蒼蠅。

因為,她說這個比乾淨的蒼蠅貼捕捉的效率更好。

我一開始不相信,怎麼可能? 都已經滿了,還能抓蒼蠅。

因此,我坐在庭院一下午,看著一堆蒼蠅奮不顧身的往下衝,而原本擠滿蒼蠅的黏板也越來越滿,一整個下午,我一直在重複 哇~~ ,喔~~,還來喔~~!

沒錯,就如同阿嬤講的,黏板上越多活的蒼蠅嗡嗡作響,越能抓到更多的蒼蠅。

而這一切的活動,隨著蒼蠅拼命從黏板上掙扎死去後,嗡嗡的聲音慢慢變弱,捕捉效果也漸漸降低。

我後來才知道,原來這就是錯失恐懼症 (Fear of missing out, FOMO)。

害怕錯失任何好康的機會。

不是只有蒼蠅和其他動物會FOMO,人類更是。

當周遭的人,一直在談論XX股票一直漲,哪位大神已經報酬已經翻了幾倍,這種唯恐自己沒跟上車,賺不到錢的恐懼, 讓許多投資人就像蒼蠅一樣,衝往已經粘滿先烈的蒼蠅貼,奮不顧身,義無反顧。

在這個FOMO的情緒作祟時,也就是賠錢的時刻了。

改掉這個跟風的習慣吧! 不然,你注定一輩子當韭菜被割。

錯誤 2 : 我只要把虧損的錢賺回來就好 (Wait to Get Even)

當FOMO的情緒出現後,貿然投資不懂的領域或是不熟悉的股票,而導致賠錢。

一但賠錢,除了實際金錢上的損失,對於自己錯誤的判斷也感到後悔,

這時,往往會陷入焦慮、不甘心、想挽救的情緒中,因此更渴望用更快的方法或投入更多的錢,試圖將成本彌補。

在忽略風險的狀況下,就導致越賠錢就越想將錢凹回來。

耶魯大學的校務基金超盤手查爾斯.艾利斯 (Charles D. Ellis) 認為,對於散戶而言,投資就是一場輸家的遊戲 ( The Loser’s Game)。

在他的書中 (Winning the Loser’s Game),以網球為例,專業的選手有高超的技術,利用強而快速的發球、漂亮的殺球、刁鑽的底線落球等等卓越的技巧,贏得賽局,這是所謂的贏家遊戲。

業餘的玩家,沒有這些卓越的技術,只要少出錯,等著對方出錯,讓對方輸給他,就能贏的賽局,這就是輸家遊戲。

因此,為了要贏得輸家遊戲 (Winning the Loser’s Game),只要犯錯少,就能贏得比賽。

面對市場的不確定性,沒有人知道明天會漲或會跌,做好風險管理,讓績效總體而言是賠小錢,賺大錢,就能讓資產長期的往正的方向成長。

錯誤 3 : 投資高風險的股票就可以拿到高報酬 (High Risk vs. High Reward)

有人對於高風險的認知就是股票價格很不穩定,一下子上、一下子。

又或者覺得「想賺大錢,就是要富貴險中求」 。

如果,投資高風險就會「保證」有高報酬,那這個投資風險等於0。

風險,指的是結果的不確定性。

高風險資產投資報酬有可能會是高報酬,但也有可能會是高虧損,

也很有可能,投資高風險資產的報酬會輸給低風險的資產。

錯誤 4 : 過度自信,高估自己的對風險的承受能力 (Overestimate Risk Tolerance)

要了解自己能夠承受什麼樣的風險、是屬於何種性格 (保守、穩健),事實上相當的不容易。

某些投資機構為客戶進行風險屬性評估,以確定客戶的風險屬性,我個人覺得這個很不準。

原因是因為,表格都是紙上談兵,缺乏心理、情緒因素的考量。

當你的錢真正在市場波動時,價格的上下起伏會不斷的考驗投資人的耐力與情緒控制。

而大多數的人對於風險承受能力都是浮動的,當股票一直漲,多數的人宣稱他們能夠承受高風險,股票開始下跌的時候,出現一點小虧損,馬上變成低風險屬性,趕快認賠殺出。

因此,在投資之前,先確認這一筆投資你能夠虧損多少錢,想清楚最壞的情形後,再進場。

這就是我對風險承受力的定義。

隨機找了一個風險評量表,有興趣的人可以試試玩一玩。

錯誤 5 : 知道要買低賣高,不過…. (Letting Your Emotion Rule)

在股市裡賺錢大家都知道應該要買低賣高,但是,為什麼我們總是買高賣低呢?

總結就是因為「貪婪」和「恐懼」。

剛買進的股票漲了一點,貪圖眼前的小利,便迫不及待地脫手。

但又看股價一天比一天高,周遭的人一直賺錢,不敢追的人,只能繼續看別人賺錢。

忍不住追加的人,在出場價更高的價位重新入場。

結果股價跌了,還不肯停損,持續加碼,並說服自己股價只要小反彈,就可以連本帶利賺回來。結果讓自己小虧變成大虧,不得不認賠殺出。

又或者,一剛買入,隔天價錢就開始跌,後天再跌,大後天繼續跌,因為戰勝不良內心的恐懼,將股票賣掉,從原本的帳面浮虧變成實際虧損。

股價就是在人性的「貪婪」和「恐懼」之間震盪。

「貪」和「貧」這兩個字很像,也常常連在一起。

因貪求小利,吃不得大虧的心理,股票投資成了賺小錢、虧大錢的遊戲。

貪是人性,而不貪是藉由經驗學習而得,你不可能叫一個人不貪就不貪了。

人總是要吃過很多虧、上過很多當,才能明白不貪小便宜,不怕吃小虧,最終才能學會如何盈利。

錯誤 6 : 跟股票談戀愛,基本面已經變不好,也不賣出 (Falling in Love With a Company)

買進一家好公司的股票,並長期投資它,讓資產持續增加,是我一直以來信奉的教條。

因此,對於喜歡的公司,我偏好長期持有,在價錢下跌時,甚至加碼買一些,基本上我很少賣股票。

不過,當公司的基本面變壞時,就是應該要賣出股票的時候。

舉個例子,我在2013年,開始買入IBM,當時公司的基本面良好,不疑有他,在2014和2015年繼續加碼。

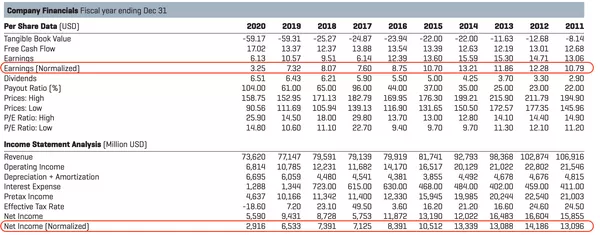

下面的圖是IBM從2012年到2021年股價圖,綠色的箭頭是買入點,紅色的箭頭是賣出點。

其實,從下面的財報(紅色框框) 很清楚的看出,從2015年開始,IBM的收益 (Earning)和淨利潤 (Net Income),已經逐年降低,而我還是傻傻的相信他會變好,繼續持有,

直到2019和2020年才逐步出清所有的部位。

雖然,總損失不多,不過損失7年的機會成本,並切切實實從中學到 “ Trade what you see, not what you think” 。

所以,不要和股票談戀愛,當公司營運不好時,該賣就要賣。

錯誤 7 : 以為資產配置和分散投資就是買很多不同的股票 (Failing to Diversify)

關於資產配置,我聽過許多迷思,例如:

迷思1: 分散投資就是多買一些股票,將資金「分散」到不同的股票中。

迷思2: 認為資產配置,就是將資金「配置」到不同的股票。

迷思3: 資產配置的目的是用來增加報酬。

迷思4: 資產配置就是買一個會漲的資產,另一個買會跌的資產。

這些迷思大大誤解了資產配置或分散投資的目的。

資產配置最主要的目的並不在追求資產報酬的最大化,而是在降低整體投資組合的最大風險。

不要忘記「風險」兩字的意義,就是結果的「不確定性」。

面對市場的不確定性,你無法知道,資金投入在特定資產中所得的實際報酬是多少。

當市場在牛市時,股票上的實際報酬可能甚至比預期結果還好,

可是,我們無法預期在10年或20年後,會不會遇到股市報酬不如預期的狀況?

因此,面對不確定性,最好的方式就是將資金分散在各種風險程度不同的資產。

舉例來說,如果投資組合內通通都是Start-up的公司,即使有100家不同股票,在風險屬性上,還是屬於同一類型的資產,買多並沒有辦法降低風險的程度。

資產的種類大略分類就只有兩種,各有不同的作用

- 高風險高預期報酬資產,例如股票,當景氣好時,投資這類資產來共同參與經濟成長,對抗通貨膨脹。

- 低風險低預期報酬資產,例如國家或政府公債、高評等公司債,當金融市場動盪時,還是可以確定會有固定報酬。

做資產配置是依據個人對風險承受度、年齡、時間、資金部位大小有所不同。

即使是在相同的年齡,有相同的資產部位,對於實際風險的承受度不同,資產的配置也會有所不同。所以,要不要資產配置、要配置什麼,還是依據個人的需求而定。

錯誤 8 : 急著賺大錢 (Lack of Patience)

這類的錯誤,很常出現在資金部位小或剛開始投資的人,因為資金小,很容易激起賭徒心態,想要梭哈一把。

有人利用槓桿操作、有人聽信飆股、必買、必賺股票,跟隨風向,希望買入這些股票能夠賺大錢,徹底改變自己的一生。

所謂,財不入急門。每個人都想賺錢,但是立即賺大錢並不容易,需要時間還有耐心。這是我回顧10年投資後,確切的心得。

我買的一些好的公司例如:Square、台積電、Target等等,也不是買的隔天、下個月、或一年內馬上飆漲。

不過,因為長期持有至少超過5 年以上,持有成本已經相當低,目前的獲利已經是超乎我預期的。

時間是獲利最佳的槓桿,讓時間成為你的朋友吧!

錯誤 9 : 頻繁換股、殺進殺出、短線操作 (Too Much Turnover)

許多人都希望今天買入的股票,明天就開始上漲,最好一飛沖天。

不過,股價總是上上下下的,而人性總喜愛貪小利和損失規避,在股價開始有點小修正的時候,就將股票賣出,賺取小利益。

其實,熟悉市場規律的人,股票價錢總是圍繞在平均成本上下,每日的價錢有如波浪一樣,始終圍繞在平均成本。漲多了,價錢就會被拉回到平均成本線,拉回時,不會剛好被拉回在平均成本,有時會跌過頭,所以價錢會再被拉回平均成本, 就這樣形成股價的波動。

喜愛短線交易和頻繁換股的人,很熱衷於波段操作和各種技術手法,也很相信,只要找到所謂的聖杯,或學習到高超的交易手法,獲利就會源源不絕。

然而,別人的聖杯,可能成為你的墓碑。大部分人的命運就像賭徒,10賭九輸。當交易的時段越短,很難賺到錢。

如同傳奇投機客 傑西·勞倫斯頓·李佛摩 ( Jesse Lauiston Livermore) 所說,

“我從來沒有因為思考賺到錢,我只是坐在那裡就發財了,就只是坐在那裡!”

獲利需要時間積累。

買進一家好生意,股價長期一定會上漲,我們所需要做的事,就是耐心的等。甚至在股價下跌時,再多買進一些。

投資,就是多做多錯,不作少錯。

錯誤 10 : 賣出一直獲利的股票,保留一直賠錢的股票,並且試圖降低持有成本,繼續加碼 (Selling Winners and Holding Losers)

持有股票真是考驗人心,想獲利就要違反人性。

對於一直獲利的股票,總是害怕萬一價格下跌,造成虧損,所以即使獲利也抱不久,便將股票賣出。

而對於買入就ㄧ 直下跌的股票,在不願認賠,並期待上漲的心理,甚至下跌時更是越買,造成從小虧損變成大虧損。

所以,賺錢或賠錢時,心情都不好。

對於這個錯誤,我個人覺得有兩個方法可以解套,

- 買進值得你長期持有的好生意。即是今天買的價錢高一些,也不用怕。給他一點時間去證明和獲利。

- 如果一買就套牢,那就不要再繼續向下買,不要貪圖降低持有成本,再看看吧,避免越加碼,損失越大。除非,繼續加碼的錢是賠光也無所謂的。

- 如果損失的部位已經會讓你無法睡覺,在下次投資之前,先算出預期可以虧損的金額,一但損失超過預期金額,就先賣出。等股價開始上漲時,在買入。這一點對大多數的人都非常難。不過,如同我所說,要獲利,首先要克服貪婪,多練習就好。

總結

每個人在學習的路上,該走的彎路一點都不會少。

越早將彎路走完的人,越能享受成果。

反芻自己的在投資的路上所犯的錯誤,是避免下次再犯錯最好的方式,也是加速將彎路走完的技巧。

藉由每一次的檢視,記錄下自己的情緒以及為何當下做出這樣的決定,從這經驗中,學到什麼,才能迎向賺大錢的喜悅。

祝大家可以找到屬於你的投資聖杯,別讓別人的聖杯,成為你的墓碑。

延伸閱讀:在股市中如何不斷盈利