當你要拿到 401k 計劃時,最重要且可能令人卻步的決定之一是到底要如何選擇?要投資什麼項目?要放多少錢?萬一選錯標的,導致虧損很多怎麼辦?

這一篇文章教你五個技巧,不用5 分鐘,輕鬆選好投資標的,就讓時間替你將資產倍增吧。

內容目錄

401K 的投資選項

401(k) 中的投資選項的多寡通常取決於雇主所選擇的計劃提供者是誰,投資選項大多是下面幾種

- 股票 (Stocks)

- 債劵 (Bonds)

- 共同基金 (Mutual Funds)

- 交易所交易基金 (Exchange Traded Funds; ETFs)

- 年金 (Annuity)

除此之外, 股票類的 Mutual Funds 或 ETFs 也很常見再分成下面兩大類

- 價值型 (Value) vs.成長型( Growth)

- 大型股 (Large-Cap) vs 小型股 (small-Cap) 則是以市值 (Market Value) 來區分

看到這麼多種的投資選項,想必都眼花繚亂了吧。

其實,不同投資選項所代表的風險收益都不同。

那到底要怎麼選擇?

401K 投資組合選擇和技巧 (How to build portfolios)

技巧 1: 不要依據去年或短期的績效來選擇標的

我絕對不建議的方式是投資去年表現最好的基金。

查看五年和十年的回報,採取更長遠的觀點,會比只看短期回報來的好 (注:短期是指 3年內。)

技巧 2: 選擇費用低廉的mutual fund 或 指數型 ETFs

費用 (Expense ratio) 是指您投資某隻基金需要支付多少管理費用。

也就是說,當這支基金向你收取的費用越高,代表你投資的要付出的成本也越多,

獲取的利益收益也會相對降低。

短期間或許不會有任何的差異,但是隨著時間拉長,再加上複利的影響,收益就會有很大的差別。

所以,費用越低越好。

mutual fund 的最好應該在1% expense ratio 以下,而 ETF 的費用應該在0.5% 以下

用這一個條件篩選應該可以排除80%以上的股票基金項目。

在過去的幾年裡,共同基金和 ETF 的費用比率一直呈下降趨勢,這對投資者來說是好消息。

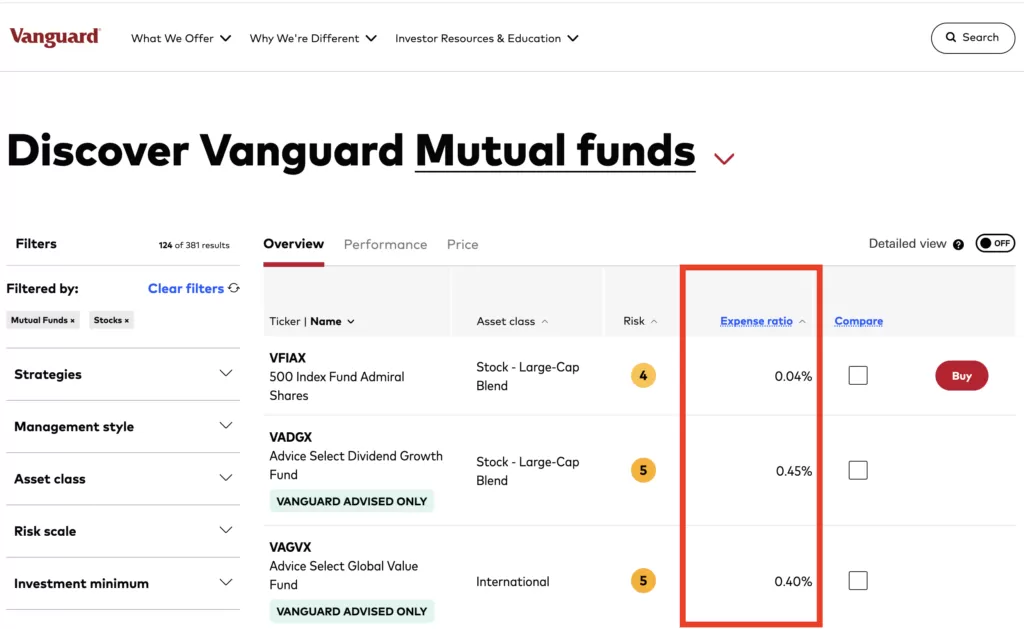

下圖是從 Vanguard 網站所截取下來的,

排列第一個共同基金 VFIAX 是一檔追蹤美國500大型公司的基金,它的費用相當低,只有 0.04%。

技巧 3: 選大型股的基金,其中的成分股涵蓋大片市場,例如標準普爾500指數

這是巴菲特推薦的策略。

“持續購買標準普爾 500 低成本指數基金”,

跟踪標準普爾指數的指數會讓您接觸大型美國公司。

基本上大型美國公司的生意涵蓋全球各地,而不是單純只在靠美國本土生意。

因此,也可說有國際基金的成分。

不過,你也可以添加一隻國際基金和投資一檔較小公司的基金。

技巧 4: 或選一檔目標日期基金 (Target-date funds)

這些基金依據選擇“目標”退休年份和風險承受能力,基金會自動為您設置合適的資產配置 (股票和債劵的比例分配)。

這些是對投資初學者的絕佳選擇。

因為,大多數人對研究 401(k) 計劃中的投資選項不感興趣。

目標日期基金還可以幫助你避免在一種資產類別中投入過多,結果因為市場修正,損失大部分的資產。

隨著時間的推移,該基金將自動重新平衡股票和債劵的比例,讓資產的波動減緩,變得更加保守。

如果你選擇目標日期基金,你只需要選擇一個基金——否則你實際上是在抵消它的好處。

當然,如果不喜歡目標日期基金的股票債劵比例,

你也可以選擇風險更高或更低的投資組合。

在這種情況下,你可以選擇更遠的退休日期來增加股票比例來增加風險回報,

或者選擇更早的退休日期來降低股票比例來降低風險。

不用太拘泥與日期,你所需要考慮的是股票和債劵的組合是否是你能夠承受的。

延伸閱讀:投資Target Date Funds前,4個必知的風險考量!

技巧 5: 隨著時間推移,每年增加Contribution,持續投資

一旦你選擇了你的投資,你能做的最好的事情就是不要管你的賬戶,讓你的增加contribution。

持續投資,將你的本金增大。

在市場下跌的時候,持續的投資或增加 contribution,

大致而言,一個景氣循環至少需要3年的時間,耐心的等待牛市的來臨。

結論

其實,沒有人知道會發生什麼,所以最好的行動方案就是持續投資於低成本指數基金。

做到這一點,您就會走上積累真正財富的道路。